個人事業主が従業員を雇う流れを7つのステップにわけて解説!税額控除や退職金も紹介

事業を拡大させるには、従業員の力が必要になりますよね。

個人事業主が従業員を雇用する場合には、さまざまな手続や処理が必要になってきます。

その中で、

「従業員を雇ったら、税金や保険はどうすればいいのだろう?」

と悩んでいる個人事業主の方も少なくないのではないでしょうか?

そこでこの記事では、

- 個人事業主が従業員を雇うまでの流れ

- 従業員を雇う際に知っておくべきことや検討するべきポイント

などについて、くわしく解説していきます。

この記事を読めば、従業員を雇ってからやるべきことがわかりますよ!

今後、従業員を雇う予定のある事業主の方は、ぜひ最後まで読み進めてくださいね。

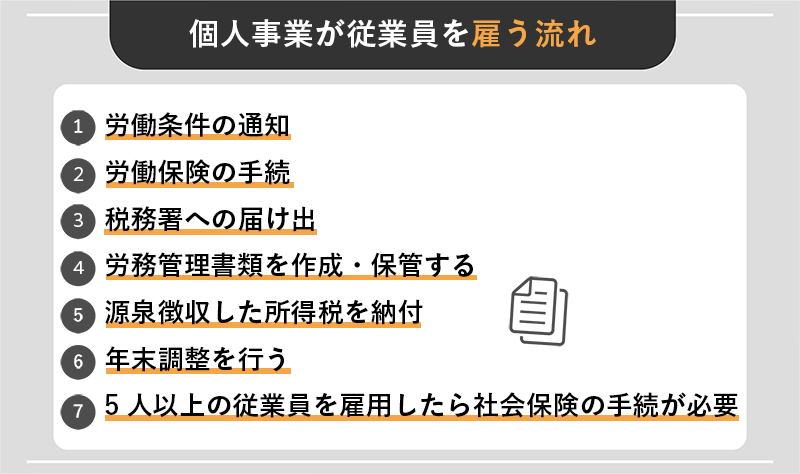

個人事業が従業員を雇う流れ7ステップ

個人事業主が人を雇うときには、さまざまな義務が発生します。

ここでは、従業員を雇うまでの具体的な流れについて7つのステップ形式で見ていきましょう。

1.労働条件の通知

まずは、「労働条件通知書」を発行しましょう。

労働条件通知書とは、事業主が労働者と雇用契約を結ぶ際に交付する書類のことです。

労働通知書にはとくに決まった書式があるわけではありませんが、以下の5つの項目は必ず書面で通知しておきましょう。

- 無期契約か有期契約かといった労働契約の期間に関すること

- 就業の場所や従業すべき業務に関すること

- 始業及び終業の時刻、残業の有無、休憩時間、休日、休暇など労働時間に関すること

- 賃⾦の決定⽅法、⽀払時期などに関すること

- 退職手続に関すること(解雇の事由を含む)

(出典:厚生労働省 労働基準法の基礎知識)

事業主が労働者に労働条件の明示を怠った場合には、30万円以下の罰金が課されます。

そのようなことにならないためにも必ず労働条件通知書を発行し、従業員に渡しましょう。

労働条件通知書のモデルは、厚生労働省のホームページからダウンロードできますのでぜひ活用してください。

2.労働保険の手続

従業員を雇い入れた後には、労働保険の手続を行います。

労働保険とは、「労災保険」と「雇用保険」を総称した言葉です。

労災保険は、労働者が仕事中や通勤中にケガをしたり災害に遭った場合などに、医療費や休業中の賃金の補償を行う制度。

正社員やアルバイトなど、働き方に関わらずすべての従業員に加入させる義務があります。

保険料は全額事業主負担です。

また、雇用保険は、従業員が退職した後に失業保険などを受け取るための保険のこと。

雇用保険は従業員にさまざまな給付を行うために、事業主・労働者の両方で保険料を負担します。

雇用保険は、以下の2つの要件を満たす人を雇用する場合に加入しなければいけません。

- 1週間の所定労働時間が20時間以上であること

- 31日以上の雇用見込みがあること

(出典:厚生労働省 雇用保険の加入の要件について)

労働者を一人でも雇用していれば、業種や規模に関わらず事業主は労働保険に加入させる義務があります。

労働保険は、「労働基準監督署」と「ハローワーク」の2箇所での手続が必要です。

ここからは、その2つの方法について順番に見ていきましょう。

1.労働基準監督署での手続

労働基準監督署では、「労働保険の保険関係成立届」と「概算保険料申告書」を提出します。

以下に、提出書類と提出期限をまとめました。

【労働基準監督署で手続が必要な書類と期限】

| 提出書類 | 提出期限 |

| 労働保険の保険関係成立届 | 保険関係が成立した翌日から10日以内 |

| 概算保険料申告書 | 保険関係が成立した翌日から50日以内 |

(出典:厚生労働省 労働保険の成立手続)

また、「概算保険料申告書」は、所轄の都道府県労働局や日本銀行でも手続が可能です。

それぞれの記入例については、以下の厚生労働省のホームページを参考にしてください。

- 「労働保険の保険関係成立届」の記入例

- 「概算保険料申告書」の記入例

2.ハローワークでの手続

労働保険の保険関係成立届を提出したら、続いてはハローワークでの手続を行います。

提出する書類は、「雇用保険適用事業所設置届」と「雇用保険被保険者資格取得届」の2つ。

以下に、提出書類と提出期限をまとめました。

【ハローワークで手続が必要な書類と期限】

| 提出書類 | 提出期限 |

| 雇用保険適用事業所設置届 | 保険関係が成立した翌日から10日以内 |

| 雇用保険被保険者資格取得届 | 保険関係が成立した翌日から10日以内 |

(出典:厚生労働省 労働保険の成立手続)

受理印を押された「労働保険の保険関係成立届事業主控」または、確認書類等を添えて、上記2種類の書類を事業所の所在地を管轄するハローワークに提出してください。

労働保険の手続は、事業所の事業内容によって提出先や提出書類が異なる場合があります。

不安な場合には、お近くの労働基準監督署又はハローワークに問い合わせてみてください。

また、それぞれの記入例については、こちらの厚生労働省のホームページを参考にしてください。

3.税務署への届け出

従業員を雇用して給与を支払う場合には、所轄税務署へ「給与支払事務所等の開設届出書」の提出をしなければいけません。

【税務署で手続が必要な書類と期限】

| 提出書類 | 提出期限 |

| 給与支払事務所等の開設届出書 | 従業員を雇用してから1ヶ月以内 |

こちらは原則として、初めて従業員を雇用してから1ヶ月以内に提出する必要があります。

また、個人事業主の新規開業と同時に従業員を雇うケースもあるでしょう。

その場合には、開業届にその内容を記載しておけば、給与支払事務所等の開設届出書の提出が不必要となります。

給与支払事務所等の開設届出書は、国税庁のホームページからダウンロードできますのでぜひ活用してください。

4.労務管理書類を作成・保管する

労務管理の基本となる帳簿に、労働基準法で定められた「法定三帳簿」があります。

法定三帳簿とは、

- 労働者名簿

- 賃金台帳

- 出勤簿

のことです。

雇用をした後にも、事業主側はこの法定三帳簿を作成して保管しなくてはいけません。

それぞれ記入する内容や、保存期限が決められていますので順番に解説していきます。

1.労働者名簿

「労働者名簿」とはその名の通り、労働者の個人情報を記録した書類のことです。

労働者ごとに作成します。

保存期限は死亡、退職又は解雇の日の翌日から3年です。

記入事項は以下の通りです。

- 氏名

- 生年月日

- 履歴

- 性別

- 住所

- 従事する業務の種類

(従業員が30人以上の場合) - 雇入の年月日

- 退職、解雇、死亡の年月日およびその理由

労働者名簿の様式は、厚生労働省のホームページからダウンロードできます。

2.出勤簿

「出勤簿」は、労働者の出勤時間や退勤時間などを記録した書類のこと。

労働時間・休日・休憩の規定の趣旨から、事業主には労働時間を適切に管理する義務があります。

保存期限は最後の記入日の翌日から3年です。

給与を計算する際にも使用する情報なので、毎日記録しておきましょう。

記録をする際には勤怠システムやタイムカードなど、変更ができない方法で管理することをおすすめします。

記入事項は以下の通りです。

- 氏名

- 出勤日

- 出勤日ごとの始業・終業時刻

- 出勤日別の労働時間数と休憩時間数

とくに定められた様式はありませんので、労働時間などを把握できるようなものであれば大丈夫です。

3.賃金台帳

「賃金台帳」は、毎月の給与額面などを記録した書類のこと。

保存期限は最後の記入をした日の翌日から3年(源泉徴収簿としては申告期限の翌日から7年)です。

記入事項は以下の通り。

- 氏名

- 性別

- 賃金計算期間

- 労働日数

- 労働時間数

- 休日労働時間数

- 早出残業時間数

- 深夜労働時間数

- 基本賃金

- 手当てなど

賃金台帳の様式は、厚生労働省のホームページからダウンロードできます。

5.源泉徴収した所得税を納付

事業主は従業員の給与から税金を天引きして、税務署へ納付しなければいけません。

これを「源泉徴収」と呼びます。

徴収した源泉所得税は、原則として徴収した月の翌月10日までに税務署に納付する必要があります。

この際に使用する書類が「所得税徴収高計算書」。

対象となる所得ごとに所得税徴収高計算書は9種類に分かれていますが、事業主が従業員に支払う給与に関する書類は「給与所得・退職所得等の所得税徴収高計算書」です。

こちらのくわしい記載方法は、国税庁のホームページに記載されていますので、ぜひ参考にしてください。

また、「源泉所得税の納期の特例」を受けると、対象となる源泉所得税の納付事務が年に2回で済むようになります。

具体的な納期は以下の通りです。

- 1月から6月までの所得税及び復興特別所得税:7月10日

- 7月から12月までの所得税及び復興特別所得税:翌年1月20日

特例を受ける要件は、給与を支給する従業員が常時9人以下であることです。

ただし、納期の特例の要件に該当しなくなった場合(給与を支給する従業員が常時9人以下でなくなった場合)には、「源泉所得税の納期の特例の要件に該当しなくなったことの届出書」を提出する必要があるので注意しましょう。

こちらの申請書は、国税庁のホームページからダウンロードできますので、ぜひ活用してください。

6.年末調整を行う

個人事業で従業員を雇っている場合は、従業員の「年末調整」をしなければいけません。

年末調整とは、本来徴収すべき所得税の1年間の税額を再計算し、従業員から毎月預かった税額の誤差を正すことです。

税金を預かりすぎている場合には差額を返金し、不足している場合には差額を徴収します。

もしも事業主が従業員の年末調整をしなければ、従業員自身が確定申告を行わなければいけません。

年末調整を行うためには、従業員に3つの申告書を11月中旬から下旬までに提出してもらう必要があります。

そして、個人事業主側は翌年の1月31日までに税務署に提出しましょう。

ここからは、年末調整に必要な3つの必要書類を以下の通りに解説していきます。

- 給与所得者の扶養控除等(異動) 申告書

- 住宅借入金等特別控除証明書

- 扶養控除等申告書

それでは順番に見ていきましょう!

1.給与所得者の扶養控除等(異動) 申告書

扶養している配偶者や親族がいる従業員は、「給与所得者の扶養控除等(異動) 申告書」を提出することで控除を受けられます。

扶養控除申告書の提出時期は、以下の通りです。

- 新しく就職した際には最初の給与が支払われる前まで

- 継続して働いているのであれば前年度の年末調整の時期

事業主は、従業員から扶養控除申告書を受け取り税務署に提出します。

2.住宅借入金等特別控除証明書

従業員に住宅ローンの支払いがある場合、「給与所得者の住宅借入金等特別控除」の対象になります。

ただし、対象となるには従業員本人が必要書類を税務署に提出し、確定申告をしなければいけません。

2年目以降は、年末調整でこの特別控除の適用を受けられます。

この場合事業者は、労働者から以下の書類を受け取りましょう。

- 「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」

- 「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」

- 「住宅取得資金に係る借入金の年末残高等証明書」

3.扶養控除等申告書

他にも、「給与所得者の保険料控除申告書」や「給与所得者の配偶者特別控除申告書」などもあります。

まず給与所得者の保険料控除申告書は、従業員がその年の年末調整において生命保険料、地震保険料などの保険料控除を受けるために行う手続のこと。

(出典:国税庁 給与所得者の保険料控除の申告)

また、給与所得者の配偶者特別控除申告書は、従業員がその年の年末調整において配偶者控除などを受けるために行う手続のことです。

(出典:国税庁 給与所得者の配偶者控除等の申告)

控除を受けられる配偶者とは、その年の12月31日の現況で以下の4つの要件すべてに当てはまる必要があります。

- 民法の規定による配偶者であること

- 納税者と生計を一つにしていること

- 年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていない又は白色申告者の事業専従者でないこと

(出典:国税庁 控除対象配偶者となる人の範囲)

それぞれの申告書の様式は、国税庁のホームページからダウンロードできますのでぜひ活用してください。

7.5人以上の従業員を雇用したら社会保険の手続が必要

社会保険は、一定の条件を満たした事業所とその従業員が加入する義務のある公的な保険です。

条件にあてはまる事業所とその従業員は必ず加入しなければいけません。

なお、社会保険とは一般的に「健康保険・厚生年金保険・介護保険・雇用保険・労働者災害補償保険」の5つを指しますが、ここでは「健康保険」と「厚生年金保険」について解説していきます。

社会保険への加入が義務づけられている事業所の条件は以下の通りです。

- 常時5名以上使用される者がいる

- 法定16業種に該当する個人の事業所

該当する場合には、これからご紹介する2つの書類を日本年金機構へ提出する必要があります。

1.健康保険・厚生年金保険 新規適用届

事業所が厚生年金保険及び健康保険に加入すべき要件を満たした場合には、まず「新規適用届」を事業主が日本年金機構へ提出しなければいけません。

新規適用届の手続時期や場所などを、以下にまとめました。

【新規適用届の提出時期や方法、提出先について】

| 区分 | 内容 |

| 提出時期 | 事実発生から5日以内 |

| 提出先 | 事業所の所在地を管轄する年金事務所 ※実際に事業を行っている事業所の所在地が登記上の所在地と異なる場合は、実際に事業を行っている事業所の所在地を管轄する事務センター(年金事務所)となります。 |

| 提出方法 | ・電子申請 ・郵送 ・窓口持参 |

(出典:日本年金機構 手続時期・場所及び提出方法)

なお、新規適用届の様式については日本年金機構のホームページからダウンロードできますのでぜひ活用してください。

2.健康保険・厚生年金保険 被保険者資格取得届

従業員の入社日が決まったら、保険証の発行のために「被保険者資格取得届」を作成しなければいけません。

資格取得届には、事業所の整理記号と番号を記載するとともに、従業員に関する個人情報や個人番号、給与を元に算出される報酬月額などを記載します。

被保険者資格取得届の手続時期や場所などを、以下にまとめました。

【被保険者資格取得届の提出時期や方法、提出先について】

| 区分 | 内容 |

| 提出時期 | 事実発生から5日以内 |

| 提出先 | 郵送で事務センター (事業所の所在地を管轄する年金事務所) |

| 提出方法 | ・電子申請 ・郵送 ・窓口持参 ※届出用紙によるほか、電子媒体(CD又はDVD)による提出が可能です。 |

(出典:日本年金機構 手続時期・場所及び提出方法)

また、事業所に常時使用される人は、国籍や性別、賃金の額等に関係なくすべて被保険者となります。

ただし、原則として70歳以上の人は健康保険のみの加入となるので注意してください。

なお、被保険者資格取得届の様式については日本年金機構のホームページからダウンロードできます。

個人事業主が負担する社会保険についてさらにくわしく知りたい方は、こちらの記事も参考にしてください。

個人事業主が負担する3つの社会保険料を解説!社会保険料を抑えるポイントも紹介

個人事業主が負担する3つの社会保険料を解説!社会保険料を抑えるポイントも紹介

最近話題の“フリーランス”について徹底解説!

「フリーランスってどこまで自由なの?」

「実際にどんな働き方をしてるの?」

といった疑問をDMM WEBCAMPが解決します!

従業員の給料が増加したら税額控除も検討しよう

個人事業主が従業員を雇用していると、前年と比較して従業員の給料が上がるケースも考えられますよね。

そのような場合には、控除が受けられることもあります。

ここでは2つの税額控除について紹介していきますので、ぜひ参考にしてください。

1.所得拡大促進税制

「所得拡大促進税制」は、青色申告書を提出している個人事業主が一定の要件を満たした場合、雇用者給与等支給増加額の一定割合を所得税額から控除できる制度です。

所得拡大促進税制が適用される3つの用件は以下の通りです。

- 雇用者給与等支給増加額の基準雇用者給与等支給額に対する割合が、増加促進割合以上になっていること

- 雇用者給与等支給額が、比較雇用者給与等支給額以上であること

- 平均給与等支給額が、比較平均給与等支給額を超えること

たとえば、継続雇用者給与等支給額が前年度比で1.5%以上増加したら、給与総額からの増加額の15%が税額控除されます。

さらに、継続雇用者給与等支給額が前年度比で2.5%以上増加し一定の要件を満たす場合には、給与総額の前年度からの増加額の25%が税額控除されるのです。

税額控除は、納める税金から直接差し引かれる控除であるため、大きな節税効果が期待できます。

手続がむずかしい場合には、税理士に相談するのもおすすめです。

2.雇用促進税制

また、「雇用促進税制」という制度もあります。

雇用促進税制とは、一定の要件を満たした個人事業主が所得税の税額控除の適用が受けられる制度のこと。

雇用促進税制をざっくりと説明すると、地方を発展させるための制度です。

そのため、たとえば東京から本社機能を地方に移転させたりなど、一定の条件を満たす必要があります。

やや適用者が限定される制度ですが条件を満たせば、従業員の増加数に応じて1人あたり最大90万円の税額控除が受けられるメリットも。

手続は簡単ではありませんが、検討してみる価値はある税制制度です。

(出典:厚生労働省 雇用促進税制)

個人事業主の従業員には退職金が支給されるのか

従業員の退職時に支給する退職金。

大手企業の会社なら当たり前のようにある制度ですが、小規模の会社で退職金の制度をもつのはなかなか難しいですよね。

そもそも退職金は必ず支給しなければいけない制度なのでしょうか?

ここでは、個人事業主でも導入できる退職金制度について解説していきます。

1.退職金を払うかどうかは自由

事業主だからといって退職金を支払う義務はありません。

退職金を従業員に支払うかどうかは、事業主の自由なのです。

従業員がいつまで勤続してくれるかわからない場合や、アルバイトが多い場合には退職金制度を設けにくいですよね。

実際には、個人でやっている小規模な飲食店などで退職金制度を定めている事業所はほとんどないでしょう。

2.中小企業退職金共済制度

とはいえ退職金があれば、それだけ従業員の満足度や定着率のアップが期待できます。

そこで、どうしても退職金制度を定めたい中小企業の事業主におすすめなのが「中小企業退職金共済制度」です。

通称「中退共制度」と呼ばれています。

中退共制度とは、退職金制度を国が支援してくれる共済制度のこと。

一定の条件を満たしている中小企業であれば誰でも加入でき、掛金も範囲内であれば事業主が金額を決められます。

掛金は口座振替なので手間もかかりません。

単独では退職金制度を定められない事業主におすすめの制度です。

3.退職金は経費になる

事業主が支払う退職金は、必要経費として扱われます。

つまり、中退共に加入していれば、掛金を支払った時点で経費にできるのです。

節税対策をするためにも、退職金を検討してみてはいかがでしょうか。

個人事業主が納める税金や節税方法などについてくわしく知りたい方は、こちらの記事もぜひご覧ください。

個人事業主が納める4つの税金を解説!納付スケジュールや5つの節税方法も紹介

個人事業主が納める4つの税金を解説!納付スケジュールや5つの節税方法も紹介

「今の働き方に不満はあるけど、日々の業務が忙しくてゆっくり考える時間がない…」

そんな悩みを持つ方に向けて【DMM WEBCAMP】では無料のキャリア相談を実施しています。

ビデオ通話で相談をすることができるため、仕事で忙しい方でもスキマ時間に気軽にカウンセリングを受けることも可能です!

プロのキャリアカウンセラーと一緒に、今後のキャリアについて考えてみませんか?

まとめ:事務作業の手間や保険の負担も考えたうえで雇用を検討しよう

今回は、個人事業主が従業員を雇用する際にやるべき手続や知っておくべきポイントなどについてお伝えしていきました。

人を雇う以上、事業拡大や節税のメリットだけではありません。

事務作業の手間や保険の負担なども十分に考えたうえで、雇用を検討してくださいね。